本文

税額控除

調整控除

国から地方への税源移譲に伴う所得割の税率変更によって、所得税と市県民税の人的控除の控除額に差があることから、所得税と市県民税を合わせた税額が増加する場合があります。

そのため、税負担が増加しないよう、人的控除の控除額の差の合計額に応じて、所得割額から調整控除として差し引くことによって調整することとなっています。

控除額の計算方法

市県民税の合計課税所得金額が200万円以下の方

次の1,2のいずれか少ない金額×5%(市民税3%、県民税2%)

- 人的控除差額の合計額

- 市県民税の合計課税所得金額

市県民税の合計課税所得金額が200万円を超える方

{人的控除差額の合計額-(合計課税所得金額-200万円)}×5%(市民税3%、県民税2%)

人的控除額の差額

| 所得控除(人的控除) | 所得税の 控除額 |

市県民税の 控除額 |

人的控除 差額 |

||

|---|---|---|---|---|---|

| 障害者控除 | 普通 | 27万円 | 26万円 | 1万円 | |

| 特別 | 40万円 | 30万円 | 10万円 | ||

| 同居特別障害者 | 75万円 | 53万円 | 22万円 | ||

| ひとり親控除 | 母 | 35万円 | 30万円 | 5万円 | |

| 父 | 35万円 | 30万円 | 1万円 | ||

| 寡婦控除 | 27万円 | 26万円 | 1万円 | ||

| 勤労学生控除 | 27万円 | 26万円 | 1万円 | ||

| 配偶者控除 | 一般 | 納税者の合計所得 | ー | ー | ー |

| 900万円以下 | 38万円 | 33万円 | 5万円 | ||

| 900万円超 950万円以下 | 26万円 | 22万円 | 4万円 | ||

| 950万円超 1,000万円以下 | 13万円 | 11万円 | 2万円 | ||

| 老人 | 900万円以下 | 48万円 | 38万円 | 10万円 | |

| 900万円超 950万円以下 | 32万円 | 26万円 | 6万円 | ||

| 950万円超 1,000万円以下 | 16万円 | 13万円 | 3万円 | ||

| 扶養控除 | 一般 | 38万円 | 33万円 | 5万円 | |

| 特定 | 63万円 | 45万円 | 18万円 | ||

| 老人 | 48万円 | 38万円 | 10万円 | ||

| 同居老親 | 58万円 | 45万円 | 13万円 | ||

| 基礎控除 | 48万円 | 43万円 | 5万円 | ||

配当控除

総所得金額の中に配当控除の対象となる配当所得がある場合には、その配当所得に下表の控除率を乗じた金額が控除されます。

| 区分 | 市民税の 控除率 |

県民税の 控除率 |

||

|---|---|---|---|---|

| 利益の配当等 | 課税所得金額の1,000万円 以下の部分 |

1.6% | 1.2% | |

| 課税所得金額の1,000万円 を超える部分 |

0.8% | 0.6% | ||

| 特定証券投資信託 の収益の分配金 |

一般外貨建等証券 投資信託以外 |

課税所得金額の1,000万円 以下の部分 |

0.8% | 0.6% |

| 課税所得金額の1,000万円 を超える部分 |

0.4% | 0.3% | ||

| 一般外貨建等証券 投資信託 |

課税所得金額の1,000万円 以下の部分 |

0.4% | 0.3% | |

| 課税所得金額の1,000万円 を超える部分 |

0.2% | 0.15% | ||

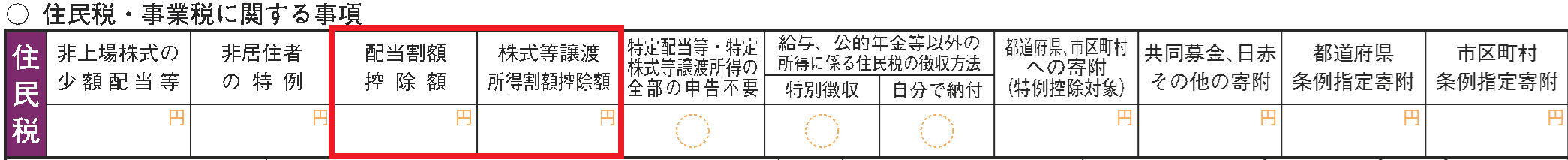

配当割・株式等譲渡所得割

特定配当等や源泉徴収口座内の上場株式等の譲渡益等について申告があった場合は、所得割額(税額控除後)から配当割額・株式等譲渡所得割額を控除します。控除しきれない額については均等割額に充当し、充当しきれない額については、還付等がされます。

なお、この控除(還付)を受けるためには、確定申告において配当所得等や譲渡所得等の申告が必要です。

※申告する場合、確定申告書第二表「住民税に関する事項」欄の「株式等譲渡所得割額控除額」および「配当割額控除額」欄に金額を記入してください。記入がない場合、市県民税の控除が受けられないことがありますのでご注意ください。

※令和4年度の税制改正において、令和6年度(令和5年分)より、所得税と市県民税の課税方式を一致させることとなり、異なる課税方式を選択することはできなくなりました。(詳しくは、株式等の配当等所得の申告・課税方法、株式等の譲渡所得等の申告・課税方法をご覧ください。)

※申告不要を選択した場合、配当割額、株式譲渡所得割額の控除は適用されません。

※確定申告において選択した課税方式は、その後、修正申告や更正の請求において、その選択を変更することはできません。

配当割

特定口座において「源泉徴収あり」を選択した場合、上場株式等の配当の所得に対しては、15.315%の所得税と5%の住民税が源泉徴収されます。これにより、所得税及び住民税が源泉徴収されている場合は、申告をしなくてよいことになっています。

申告をした場合は、その配当所得につき総合課税または分離課税されますが、源泉徴収された住民税部分を、算出された税額から控除します。

株式等譲渡所得割

特定口座において「源泉徴収あり」を選択した場合、上場株式等の譲渡益に対しては、15.315%の所得税と5%の住民税が源泉徴収されます。これにより、所得税及び住民税が源泉徴収されている場合は、申告をしなくてよいことになっています。

申告をした場合は、その譲渡所得につき分離課税されますが、源泉徴収された住民税部分を、算出された税額から控除します。

住宅借入金等特別税額控除(住宅ローン控除)

所得税の住宅ローン控除を受けている方で、所得税から引ききれなかった額がある場合には、控除限度額の範囲内で税額控除が適用されます。

市県民税の住宅ローン控除が適用されない場合

次のような場合は、市県民税における住宅ローン控除が適用されません。

- 所得税において住宅ローン控除を全額控除となったとき

- 住宅ローン控除前に所得税が課税にならないとき

- 市県民税の所得割が課税されていないとき

※平成31年(令和元年)度税制改正により、市県民税納税通知書の発送以降に申告書を提出した場合でも住宅ローン控除が適用できることになりました。

控除額の計算方法

次の1と2のいずれか少ない額が適用されます。

- 所得税の住宅借入金等特別控除可能額のうち、前年分の所得税において控除しきれなかった額

- 下表の控除限度額

| 居住開始年月日 | 控除限度額 | 控除期間 |

|---|---|---|

| 平成21年1月~平成26年3月 | 所得税の課税総所得金額等の5%(最高97,500円) | 10年 |

| 平成26年4月~令和3年12月 | 所得税の課税総所得金額等の7%(最高136,500円) ※住宅の対価の額又は費用の額に含まれる消費税等の税率が8%又は10%である場合に限ります。 |

10年 |

| 所得税の課税総所得金額等の5%(最高97,500円) ※住宅の対価の額又は費用の額に含まれる消費税等の税率が8%又は10%でない場合。 |

||

| 令和元年10月~令和2年12月 | 所得税の課税総所得金額等の7%(最高136,500円)(注1) ※住宅の対価の額又は費用の額に含まれる消費税等の税率が10%である場合に限ります。 |

13年 |

| 令和3年1月~令和4年12月 | 所得税の課税総所得金額等の7%(最高136,500円) ※以下の要件を満たしている場合に限ります。

|

13年 |

| 令和4年1月~令和5年12月 | 所得税の課税総所得金額等の5%(最高97,500円) | 13年 |

|

所得税の課税総所得金額等の5%(最高97,500円) |

10年 | |

| 令和6年1月~令和7年12月 | 所得税の課税総所得金額等の5%(最高97,500円) ※以下のどちらかの条件を満たす必要があります。

※令和6年7月1日以降に建築されたものについては一定の省エネ基準を満たす必要があります。 |

10年 |

| 所得税の課税総所得金額等の5%(最高97,500円) ※認定住宅の場合 |

13年 |

注1 下記の期日までに住宅の取得等に係る契約を締結した場合は令和3年12月31日までの入居期限が延長されます。

- 新築の場合:令和2年9月30日

- 分譲住宅、中古住宅の取得、増改築等の場合:令和2年11月30日

寄附金税額控除

寄附金税額控除についてはこちらをご覧ください。